09 jul Terugblik Q2 2020

Hoe gaat het herstel vorm krijgen?

We zitten in een wereldwijde economische recessie. Dat staat vast. Maar de diepte van deze recessie is nog lastig te bepalen en over de lengte ervan zijn de meningen verdeeld. Dit zal onder andere afhangen van de duur en ernst van de pandemie. Voorlopig lijkt het erop dat beleidsmakers, op een enkele uitzondering na, succes hebben bij het verzachten van de economische schade als gevolg van de virusuitbraak. Het epicentrum van Covid-19 is in het tweede kwartaal verschoven van Azië en Europa naar de V.S. en Zuid-Amerika en is daar nog niet op zijn retour. De vraag is ook of er een tweede golf komt en hoe groot de impact daarvan zal zijn. In die zin verschillen wetenschappers uit de diverse disciplines sterk van mening. Kort door de bocht zijn de meeste financieel en macro-economische analisten wat minder somber dan hun medische wetenschappelijke tegenhangers. De economen verwachten dat de economische schade bij een tweede uitbraak meevalt. Zij denken dat samenlevingen gewend zijn geraakt aan de omgang met het virus en medisch zijn voorbereid. Positief is bovendien dat beleidsmakers hebben aangetoond snel te willen en kunnen reageren met stimuleringsmaatregelen. De economie lijkt voorlopig gered. Maar zal daar een keer een rekening voor betaald moeten worden?

In onze vorige terugblik schreven we dat het glas halfvol was. We riepen op verder te kijken dan de actuele situatie van dat moment. Inmiddels is de stemming bij zowel de industriële ondernemers als consumenten verbeterd. Verwachtingen voor de komende periode worden naar boven bijgesteld. En ook de zeer negatieve gemiddelde verwachtingen over de bedrijfsresultaten over de afgelopen periode zijn in de afgelopen weken naar boven bijgesteld. Hierbij is het grote dilemma hoe we deze cijfers willen interpreteren. Waar legt men het accent? Is dat op de ongekend sterke verbetering over de afgelopen maanden óf op de historisch gezien nog altijd zeer matige score. Zo is er bijvoorbeeld, na een stijging van -17 in mei naar -11 in juni, een minder negatieve koopbereidheid onder Nederlandse consumenten. En het zeer recente laatste cijfer van het IMF voor de wereldwijde economische krimp voor 2020 is gesteld op -5%. Dit is een verbetering van eerdere verwachtingen en aanmerkelijk beter dan de gemiddelde algehele verwachting van -25% voor het tweede kwartaal.

In de komende periode zullen we in ieder geval meer inzicht krijgen in de stand van zaken bij beursgenoteerde bedrijven als zij hun halfjaarcijfers presenteren.

Dat inzicht was het afgelopen kwartaal redelijk vertroebeld als men keek naar werkgelegenheidscijfers die bekend werden gemaakt. In Europa werd door alle overheidsmaatregelen geen eerlijk beeld verkregen over de werkelijke stand van zaken. In de V.S. daarentegen werden historische records gebroken aangaande de stijging van het aantal aanvragen voor werkloosheidsuitkeringen. En in de laatste week van het kwartaal werd opnieuw een record gebroken betreffende het aantal nieuw gecreëerde banen. Het kan niet anders dan dat er in een tijd van recessie, en eventueel met het terugschroeven van overheidssubsidies, een stijging van het aantal werklozen volgt.

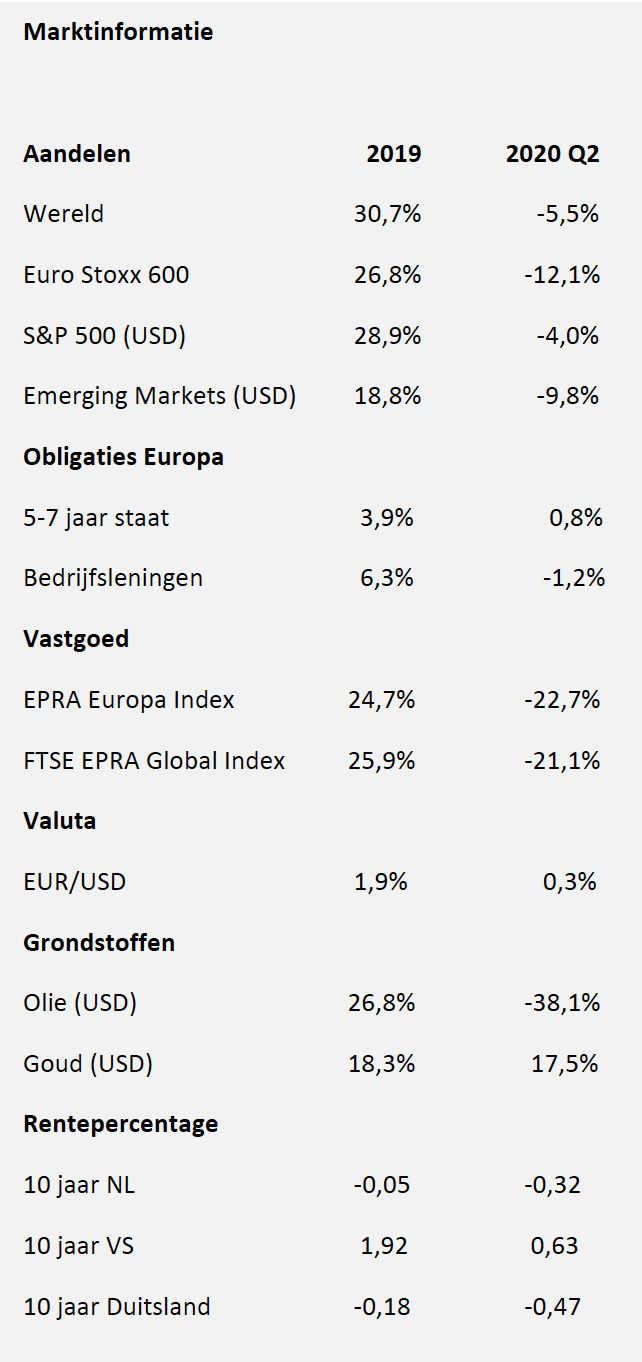

Een betere voorspellende indicator is de inkoopmanagersindex voor de diverse regio’s en sectoren. Deze inkoopmanagersindices hebben daarnaast nog deelindices naar onder andere de actuele stand van zaken én die van de toekomst. Over de afgelopen maanden zijn deze inkoopmanagersindices, en dan vooral de deelindices met een verwachting voor de toekomst, zo goed als hersteld. De indices voor de industrie stonden aan het eind van het kwartaal in de diverse regio’s weer rond de 50. Dit wil zeggen dat er voor de komende 6 tot 12 maanden noch groei, noch krimp voor de economie wordt verwacht. Echter, de index voor de dienstverlenende sector in bijvoorbeeld China is opgelopen naar een niveau van 58,4%. Dit was de hoogste stand in de afgelopen 10 jaar. Hierbij is het goed om te weten dat de dienstverlenende sector in de afgelopen jaren aan belang heeft gewonnen in China.

Investeerders op de financiële markten kenmerken zich door te anticiperen. Een ander kenmerk is overdrijving. Het afgelopen halfjaar is daar een extreem voorbeeld van geweest. Op de aandelenmarkten hebben we in minder dan 6 maanden tijd de grootste crash en de sterkste rally van deze eeuw meegemaakt. Recordstijgingen zijn gemakkelijker te realiseren na recorddalingen. Maar als het zo doorgaat is er een V-vormig herstel in de maak. Dit had een paar maanden geleden nog niemand voor mogelijk gehouden of überhaupt durven uitspreken. De laatste tijd wordt steeds vaker de vergelijking getrokken met 1998. In die tijd schoten banken te hulp na de val van het Hedgefund LTCM. Diverse commerciële banken kwamen met een hulppakket van miljarden US Dollar. De correctie op de aandelenmarkten was kort en krachtig. Binnen een half jaar werd het grootste deel van het verlies goedgemaakt. Hierna volgde een scherpe rally tot aan het uiteenspatten van de (internet)bubbel in 2000/2001.

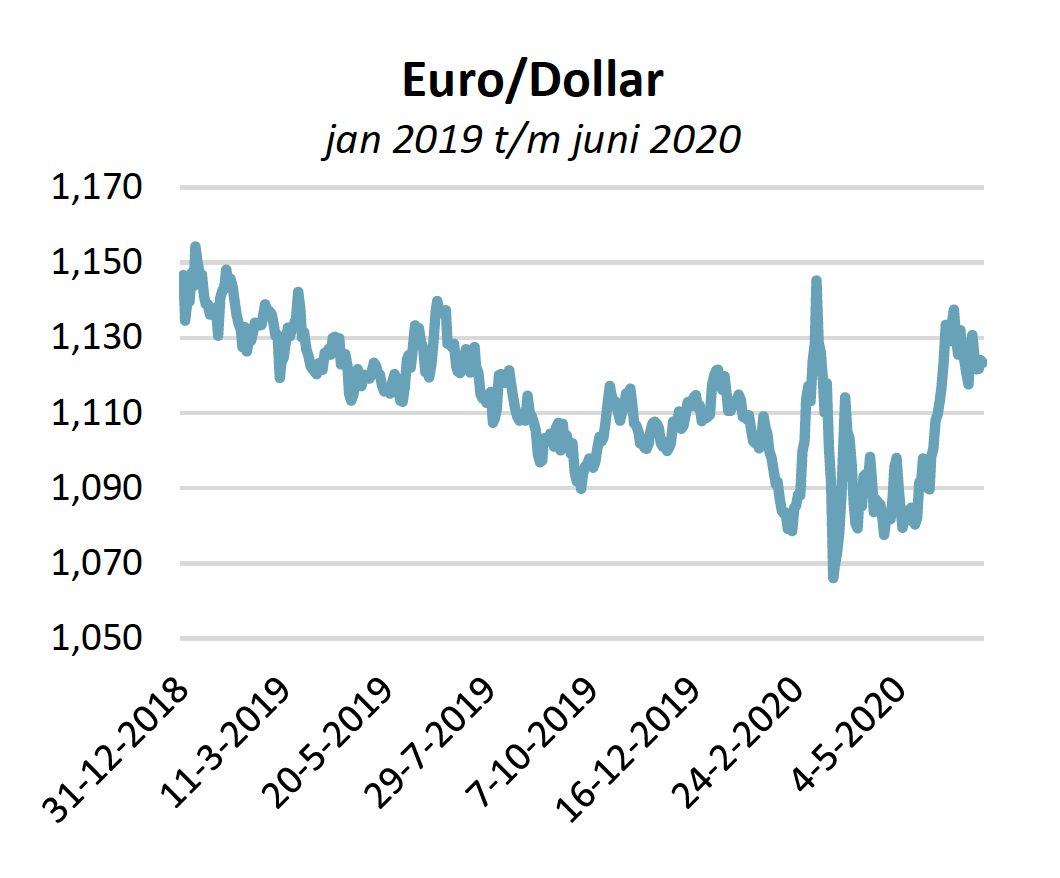

Aandelen

De aandelenmarkten zijn in het tweede kwartaal significant hersteld na de correctie in het eerste kwartaal. De wereldindex had aan het eind van het kwartaal nog een verlies van -5,5% vanaf het begin van het jaar op het bord staan. De trend dat met name grotere, vaak in de V.S.-genoteerde, semi-monopolistische technologiebedrijven op de beurs beter presteerden bleef intact. Een andere opvallende ontwikkeling was de extra aandacht van beleggers voor de balansverhouding van een bedrijf. En bovendien werd duidelijk dat bedrijven met een verdienmodel met abonnementen de voorkeur kregen in onzekere tijden maar ook beter gewaardeerd werden toen de rook aan het optrekken was.

Obligaties

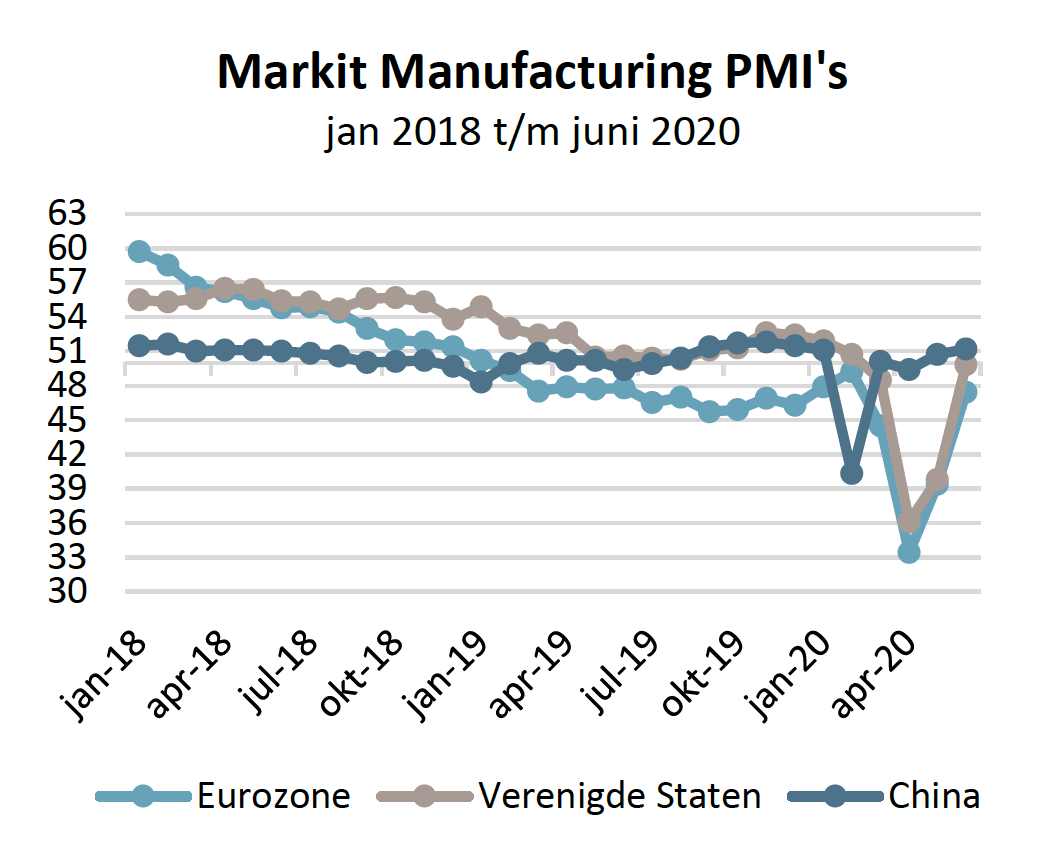

In het tweede kwartaal liep de stress ook uit de obligatiekoersen. Rendementen op veilige staatsleningen liepen langzaam weer de plus is. Geen rendementen om over naar huis te schrijven maar voor de korte termijn hebben de leningen van solide staten hun waarde bewezen. Dit is wellicht anders voor de langere termijn. Het is toch niet voor te stellen dat de lange rentes in de toekomst nog veel verder dalen. Maar momenteel draaien overheden en centrale banken aan de knoppen. Er is, behalve net na de Tweede Wereldoorlog, in de westerse wereld nog nooit zo’n extreem geleid rentebeleid gevoerd. Door al deze ingrepen is de rust op de obligatiemarkt weer helemaal terug naar het niveau van voor de crisis. Dit blijkt uit de ontwikkeling van de MOVE index die de beweeglijkheid van de koersen meet. Het gemiddelde rendement op Europese bedrijfsleningen was aan het einde van het tweede kwartaal nog maar beperkt negatief.

Vastgoed

Helaas was er voor de beleggers in beursgenoteerd vastgoed aan het eind van het tweede kwartaal niet veel positiefs te melden. Gelukkig gold dit niet voor alle vastgoedobjecten en er waren zeker ook kansen in deze markt. Maar één van de belangrijkste kenmerken van een investering in commercieel vastgoed zijn de stabiele inkomsten. Voor een deel van de vastgoed investeringen kan daar, door veranderend consumentengedrag en een andere manier van werken, voor de nabije toekomst een vraagteken bij worden geplaatst. De prijs van beursgenoteerd vastgoed is vanaf het begin van het jaar met meer dan 20% gedaald.

Valuta

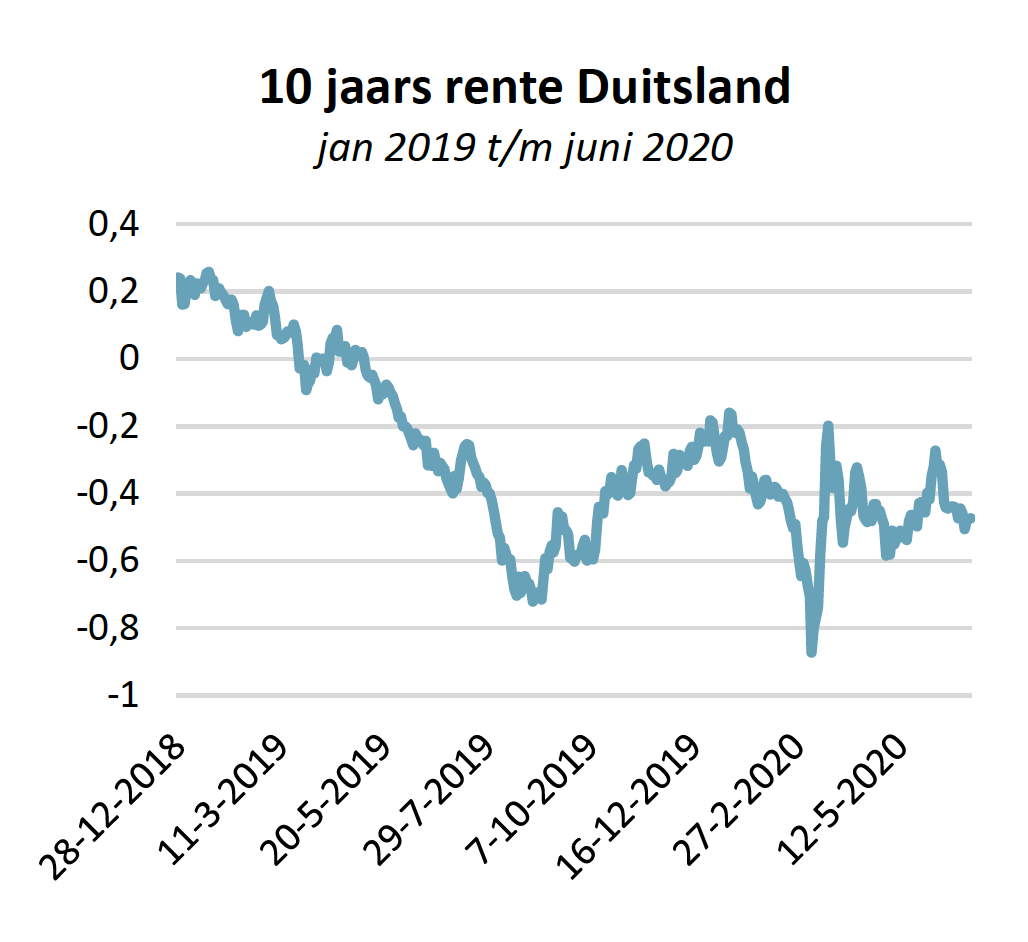

In het afgelopen kwartaal is de US Dollar verzwakt ten opzichte van de Euro. Per saldo is de waarde van de Amerikaanse munt daarmee niet veranderd sinds de start van het jaar. Op basis van de relatief sterker gedaalde rente in de V.S. dan in Europa, zou je een verzwakking van de Amerikaanse munt verwachten.

De centrale bank van de V.S. heeft in vergelijking met de ECB meer opties om de waarde van de munt te manipuleren. Vanuit concurrentie perspectief heeft de V.S. baat bij een verzwakkende munt. Ook veel opkomende landen, die vaak lenen in US Dollar, hebben hier per saldo een voordeel bij. Een aantal analisten en economen heeft de verwachting dat de US Dollar in de komende periode verder verzwakt. Wij hebben al vaker aangegeven dat het heel lastig is de richting van de waarde van valuta te voorspellen.

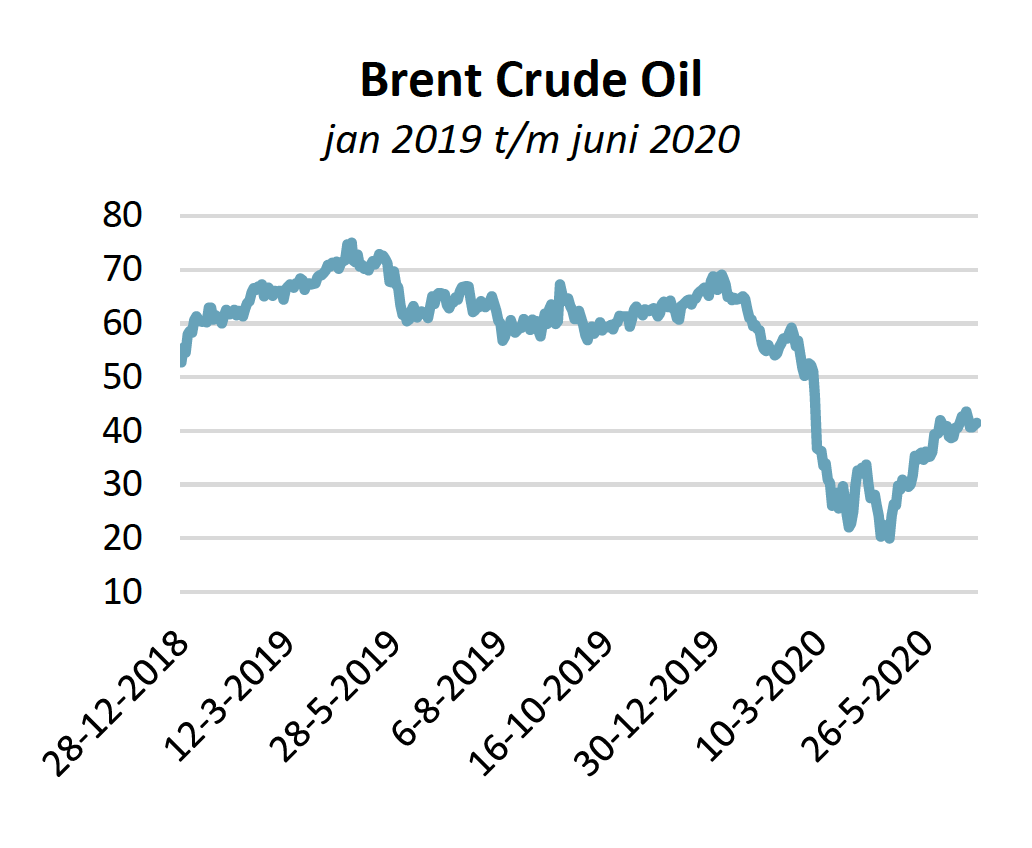

Grondstoffen

De olieprijs ging in april keihard onderuit en werd voor Amerikaanse olie zelfs korte tijd negatief. Vervolgens werd een opmerkelijk krachtig herstel ingezet. Vanaf het begin van het jaar is de prijs van olie met ongeveer 38% gedaald. Voor het grootste deel van de economie is dit positief. De prijzen zouden nog verder zijn gedaald als de alliantie van olieproducerende landen (OPEC+) geen afspraken had gemaakt om minder op te pompen. De zorgen over de vraag naar olie zijn terug van eigenlijk nooit weggeweest.

Strategie

In het jaar 2020 heeft het er tot op heden alle schijn van dat er een soort van wereldwijde “reset” plaatsvindt. Dit geldt voor veel maatschappelijke en sociale aspecten in de samenleving en het heeft ook een directe invloed op onze economie. Ingezette trends als verduurzaming en digitalisering worden versterkt en versneld. In vorige terugblikken hebben we geschreven over afnemende wereldwijde handel. Tegenwoordig spreekt men van de-globalisering waarbij productie wordt teruggehaald naar de afzetmarkt met het doel flexibeler en onafhankelijker te zijn. Bovendien is er een tendens dat beleid steeds meer door, al dan niet populistische, publieke in plaats van private partijen wordt bepaald. Een voorbeeld hiervan is het dwingende advies aan financiële instellingen om geen dividend uit te keren. Tot slot valt er bij een langdurige periode van fiscale en monetaire stimulering te verwachten dat er een moment komt dat de inflatie gaat oplopen. Daar is overigens tot op heden nog geen sprake van. In onze beheerportefeuilles hebben we vastgehouden aan onze strategie van “rebalancing”. In het eerste kwartaal hebben we op relatief aantrekkelijke niveaus “overwogen” posities afgebouwd en “onderwogen” posities bijgekocht. In het afgelopen kwartaal hebben we door het oplopen van aandelenkoersen hier veelal direct van kunnen profiteren. Daarnaast hebben we in het afgelopen kwartaal in de portefeuilles ingespeeld op de eerder genoemde trends door extra te investeren in beursgenoteerde bedrijven en fondsen die van die trends profiteren.

Dit betekent overigens absoluut niet dat we afstappen van onze strategie en andere overtuigingen. Daar houden we aan vast in de wetenschap dat standvastigheid het uiteindelijk wint van dwalen. In die zin heeft de snelle omslag op zowel de aandelen- als op de obligatiemarkten het belang van belegd blijven onderstreept. Helaas zijn er nog steeds beleggers die de fout maken de handdoek in de ring te gooien wanneer de stress op de markten extreem is en het pessimisme in de media en op de markten domineert. Probleem hierbij is dat de kentering op de markten niet komt wanneer de situatie weer helemaal hersteld is. Het herstel komt al op gang wanneer de situatie minder verslechtert. Dit blijkt ook als we terugblikken op de eerste helft van 2020. Het glas blijft halfvol. En de vorm van het herstel? Ach, die discussie laten we graag aan anderen over.