06 okt Terugblik Q3 2022

Het weer en de economie

Van Dale heeft 2 verklaringen voor het woord “klimaat”. Dat zijn: gemiddelde toestand van de atmosfeer in een bepaald gebied én de heersende algemene gesteldheid of toestand, bijvoorbeeld economisch of beursklimaat. Laten we in onze terugblik eerst een opsomming van het economische klimaat over het afgelopen kwartaal maken.

Er was in het derde kwartaal nog steeds sprake van een groeiende wereldwijde economie. Maar de verwachtingen werden in het afgelopen kwartaal fors naar beneden bijgesteld waarover later meer. De bestedingen bleven in het derde kwartaal oplopen. Er werd niet meer verkocht maar de opgelopen prijzen per verkocht product compenseerden de terugval van het aantal gekochte producten. Bij de gepresenteerde halfjaarcijfers werd bij meer dan de helft van de beursgenoteerde bedrijven de winsten voor het jaar 2022 naar boven bijgesteld. Daarnaast was de werkgelegenheid wereldwijd hoog en de werkloosheid historisch laag. Dit is een trendvolgende indicator en de vraag is dan ook hoelang dat zo blijft. Veel werknemers werden hogere lonen in het vooruitzicht gesteld en er werden afspraken gemaakt over een verhoging van het minimum loon. Tot zover het goede nieuws.

Maar de belangrijkste factor over het afgelopen kwartaal was de duidelijk hard oplopende inflatie. Hier ging dan ook de meeste aandacht naar uit. Aan het einde van het kwartaal was de inflatie in zowel de V.S. als in de Eurozone met circa 10% gestegen ten opzichte van het einde van hetzelfde kwartaal in 2021. Deze inflatie was veel hardnekkiger dan eerder werd aangenomen en werd met name gedragen door fors oplopende energiekosten. Bij (oplopende) hoge inflatie kan er uiteindelijke met hetzelfde vermogen of inkomen minder worden gekocht. Dat is niet goed voor de economie en de samenleving. Om nog verder oplopende inflatie te voorkomen, of deze zelfs weer terug te dringen, verhoogden de meeste Centrale Banken in het afgelopen kwartaal de korte beleidsrente een aantal keren. Hiermee probeerden zij de vraag naar producten, en daarmee de groei van de economie, af te remmen. Dit was voor de korte termijn niet goed voor de financiële markten. Economen en analisten voorspelden een grote kans op een recessie of gaven aan daar al in te zitten. Sentimentsindicatoren als het consumentenvertrouwen daalden dan ook naar ongekend lage niveaus.

We zaten in een spagaat waarbij de overheden beloofden burgers te beschermen tegen “armoede” door middel van koopkrachtondersteuning. De Britse regering kwam aan het eind van het kwartaal zelfs met de grootste belastingverlaging van de afgelopen 50 jaar. Met deze verruimende maatregelen gingen ze uiteraard de oplopende inflatie niet tegen maar het was voor de korte termijn wel “sociaal”. Daar stonden de Centrale Bankiers tegenover met hun renteverhogingen om de economie te verkrappen.

Op geopolitieke schaal ontstonden er 2 machtsblokken met aan de ene kant de V.S. en Europa en aan de andere kant het blok van Rusland, China en India. Ook deze ontwikkeling had een potentieel inflatie-verhogend effect. Als gevolg van de-globalisering wordt de inkoop van producten duurder.

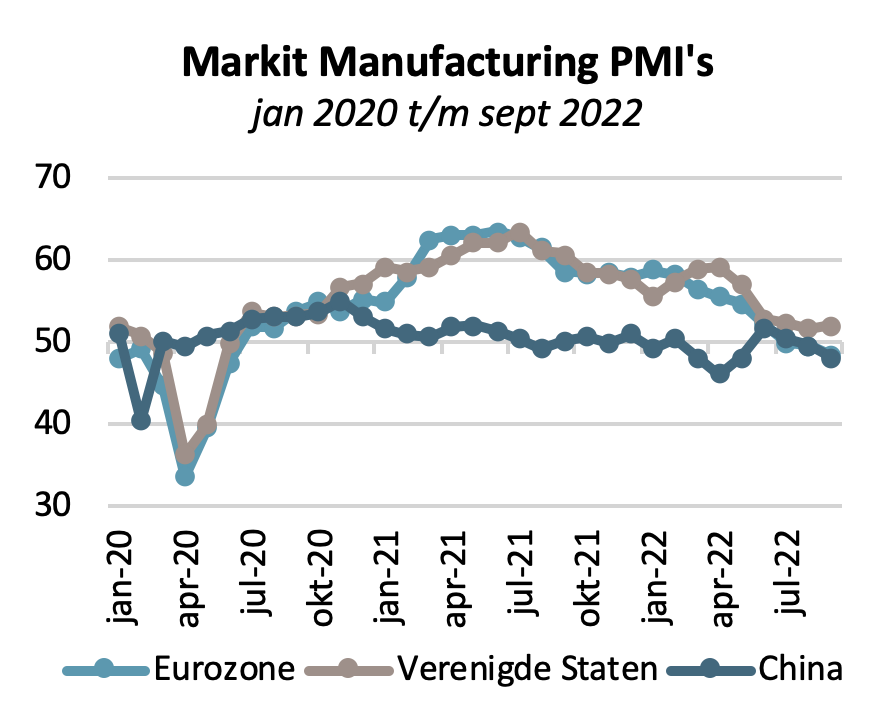

De te verwachten economische groei werd dus een aantal keer naar beneden bijgesteld. Zo stelde de OESO, een club van rijke industrielanden, in september de te verwachten mondiale groei voor 2022 bij naar 3,0% en voor 2023 naar 2,2%. Voor de Eurozone werd voor 2023 zelfs een economische groei van slechts 0,3% voorspeld. De Wereldbank stelde de Chinese economische groei voor 2022 bij van 4% tot 5% naar 2,8%. Dit was in 2021 nog 8,1% en is voor het eerst een tragere groei dan van de omliggende landen. De inkoopmanagersindices vertelden in september een ander verhaal. Deze trend voorspellende indicatoren gaven voor de komende kwartalen de indicatie van een negatieve groei voor China en Europa. In de VS werd door de inkoopmanagers van de industrie voor de komende periode nog wel een groei van de economie verwacht.

Aandelen

Na de significante daling van de aandelenkoersen in de eerste helft van het jaar, ontspon zich op de aandelenmarkten een heuse zomerrally van halverwege juni tot halverwege augustus. Deze werd gevolgd door een correctie die voor veel markten tot “bear-market” niveaus reikte. De aanleiding voor de laatste daling was vooral het besef onder beleggers dat de renteverhogingen op korte termijn niet voorbij zullen gaan. En deze renteverhogingen werden iedere keer aangewakkerd door economische cijfers die “te goed” en inflatiecijfers die “te hoog” waren. Zo werd goed economisch nieuws slecht nieuws voor de aandelenkoersen. De aandelenindices van alle regio’s stonden daardoor in de valuta waarin zij noteren lager aan het einde van het kwartaal. Maar gemeten in Euro stond, als gevolg van de waardestijging van de US Dollar, de wereldwijde index een fractie hoger. Een goed gespreide, volledig in aandelen geïnvesteerde portefeuille, gaf uiteindelijk het afgelopen kwartaal de beste performance voor een Europeaan die zijn prestaties meet in Euro. De Amerikaanse belegger zag dat anders. De waardering van aandelen van beursgenoteerde bedrijven was aan het eind van het kwartaal in de meeste regio’s en sectoren lager dan het historische gemiddelde.

Obligaties

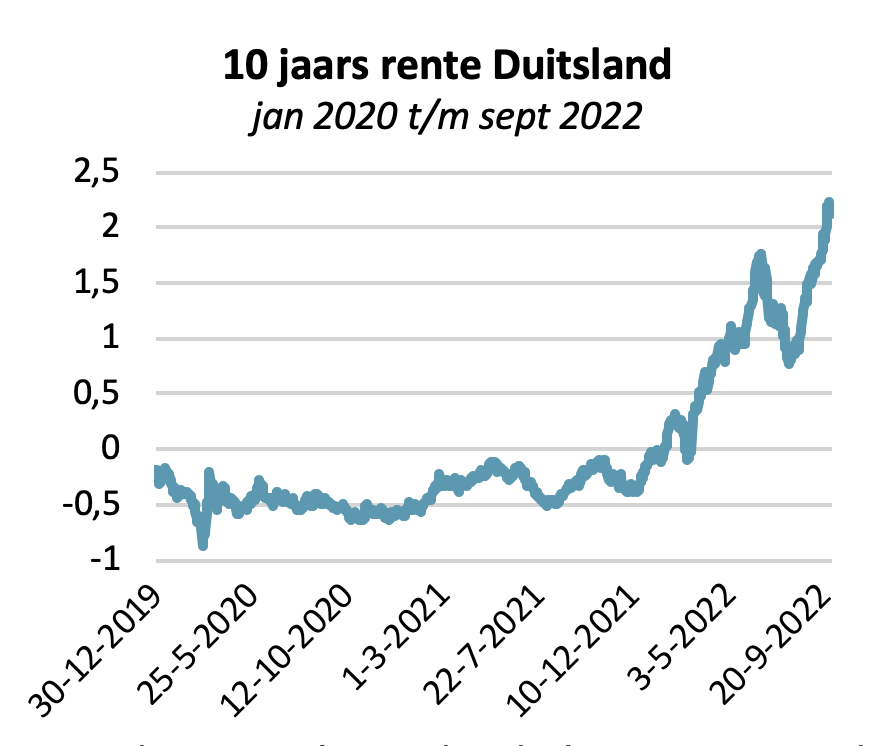

Net als vorig kwartaal waren de koersbewegingen van diverse rentes extremer dan de ontwikkelingen van aandelenkoersen. Zowel de korte beleidsrentes als de lange kapitaalmarktrentes liepen verder op. Dit resulteerde in negatieve performances voor de bezitters van de meeste obligaties en staatsleningen. Het depositotarief, het tarief waartegen de commerciële banken hun overtollige middelen uitzetten bij de ECB, is verhoogd naar 0,75%. Dat was in het begin van het jaar nog -0,5%. In het derde kwartaal was er de verwachting in de markt dat deze rente gedurende 2022 en begin 2023 nog wel eens verhoogd kan worden naar 2,5% in februari 2023. En ook de Nederlandse lange 10-jaars kapitaalmarktrente is met een stand van circa 2,5% in het afgelopen kwartaal opgelopen naar het hoogste punt sinds 2013. Als er echt een recessie komt is de verwachting dat de lange rente in de toekomst niet veel verder oploopt en zelfs weer zou kunnen gaan dalen. Dat de koersen van zowel aandelen als obligaties in hetzelfde jaar dalen is overigens uniek over de afgelopen decennia. De situatie op de obligatiemarkten was aan het einde van het kwartaal wel veel gezonder dan een jaar geleden. Toen waren er bijna alleen maar negatieve rentes.

Valuta

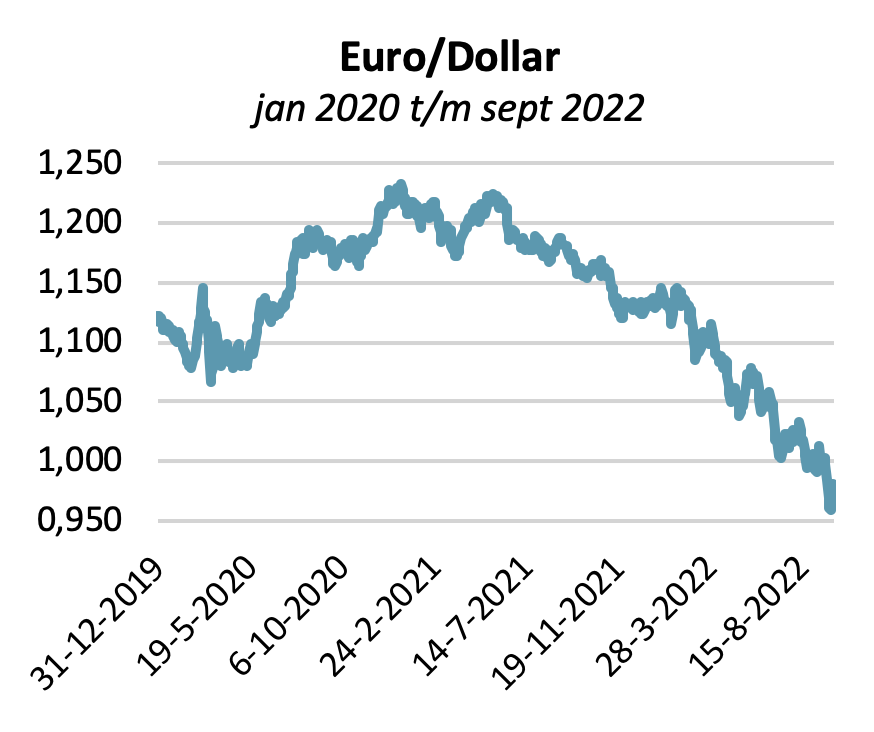

De US Dollar was de koningsmunt het afgelopen kwartaal. Het Engelse Pond was daarentegen, zeker aan het einde van het kwartaal na de aankondiging van de nieuwe belastingplannen, ernstig verzwakt. De US Dollar bleek ook behoorlijk geapprecieerd ten opzichte van de Chinese RMB. Deze Chinese munt is sinds 2008 niet meer zo zwak geweest ten opzichte van de USD. Dit had onder andere te maken met het totaal andere beleid dat door de 2 wereldmachten over de afgelopen periode is gevoerd. In China heeft de overheid getracht de economie juist weer te stimuleren. Maar de schijnbare verzwakking van de munt gaf een vertekend beeld. Handels gewogen zijn de waardes van de 2 munten gelijk gebleven. En daarbij is er vanuit het perspectief van de handel veel minder belang bij de beweging van de waarde van deze 2 munten. Voor China was Europa een veel grotere handelspartner dan de V.S. Toch is de waardering van de munteenheden niet te onderschatten als het gaat om (het tegen gaan van) inflatie. De import vanuit een ander land is duurder als de andere munt in waarde is gestegen. Ook dit drijft de inflatie op.

Vastgoed

Het afgelopen kwartaal heeft de daling van de waarde van beursgenoteerd vastgoed zich gecontinueerd. Ondanks de mogelijkheid tot een jaarlijkse indexering van de huurprijzen hebben de meeste vastgoedfondsen op de waarde van de vastgoedportefeuille af moeten schrijven. Beleggers in beursgenoteerd vastgoed kenden in ieder geval minder waarde toe aan de inflatiebescherming die een investering in vastgoed over het algemeen biedt. Recessie-angst en rentestijgingen werkten in het nadeel van deze investeringscategorie. Voor de Nederlandse beursgenoteerd fondsen kwam daar ook nog het nieuwe belastingplan, met de afschaffing van het VPB voordeel voor bepaalde fondsen, overheen.

Grondstoffen

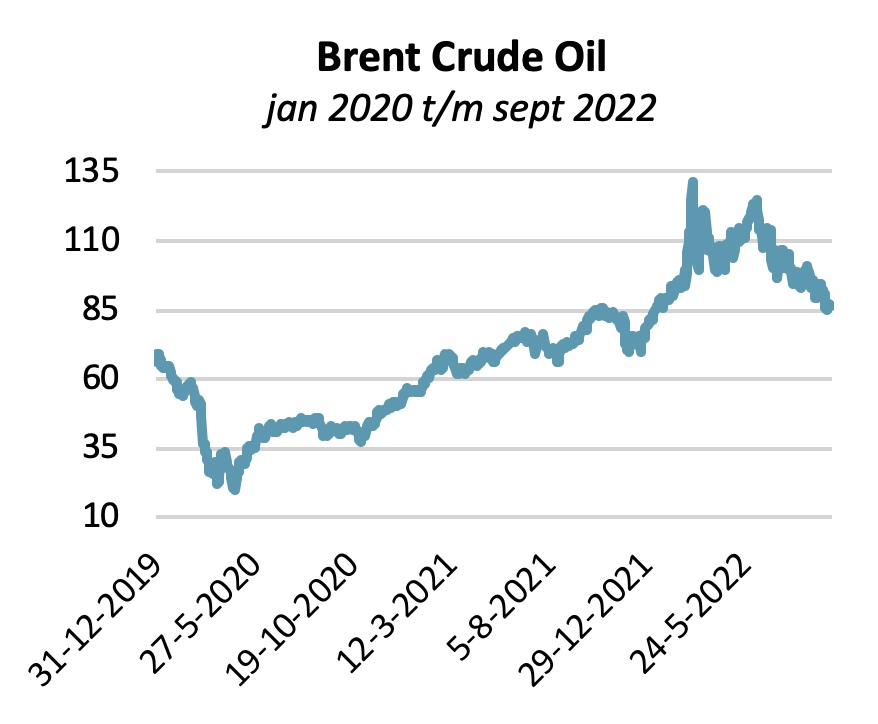

De olieprijs is in het afgelopen kwartaal sterk gedaald. In Euro gemeten was dat ongeveer 20%. Dan nog stond de olieprijs belangrijk hoger dan aan het einde van hetzelfde kwartaal in 2021. De meeste aandacht ging in het afgelopen kwartaal uit naar de prijs van gas en elektriciteit. Daar zagen we (meer dan) 10-voudige prijzen ten opzichte van het begin van het jaar. Dit was de grote kracht achter de prijsstijgingen in Europa over het afgelopen kwartaal. We zagen deze prijsstijgingen langzaamaan ook terugkomen in de prijzen van andere industriële producten en levensmiddelen. En zo werd de casus voor een langer durende periode van hogere inflatie steeds aannemelijker. De producentenprijsindexindex voor de Eurozone kwam in augustus op jaarbasis op een stijging van 43,3%. Op maandbasis was dit een stijging van 5,0% en exclusief de prijzen voor energie op een stijging van 0,3%. Omdat Nederland een groot deel van zijn energie uit gas haalt lag de inflatie hier hoger dan in veel andere Europese landen. Doordat de prijzen van elektriciteit ook zo enorm zijn opgelopen was het een financiële domper voor diegene die vanuit de beste duurzame bedoelingen (volledig) is overgeschakeld op elektriciteit.

Strategie

In het afgelopen kwartaal zijn we rustig gebleven en hebben we geen domme dingen gedaan. Geen transacties voor de bühne zoals we bij diverse andere partijen voorbij zagen komen. We hebben vastgehouden aan onze goed gespreide portefeuilles. In de propositie van vermogensbeheer is het risicodragende deel van de beleggingsportefeuilles achtergebleven bij de door Alpha Capital gehanteerde benchmark. Het risicomijdende deel van de portefeuille heeft het daarentegen beter gedaan dan de benchmark. De duurzamere portefeuilles hebben beter gepresteerd dan de modelportefeuilles en in de meeste profielen ook beter dan de benchmark. In de duurzamere portefeuille hebben we een beleggingsfonds van Pictet verruilt voor een ETF van State Street. De motivatie hiervoor was dat Pictet over de afgelopen jaren niet heeft kunnen bewijzen dat zij het structureel significant beter hebben gedaan dan de indextracker. Bij Alpha Capital beleggen we alleen in actieve fondsen als dit wel aantoonbaar is of te verwachten valt.

Tot slot kunnen we, zoals we in ons vorige terugblik ook al schreven, concluderen dat we voor de komende periode niet snel een verbetering van het economische nieuws kunnen verwachten. We krijgen te maken met nog een aantal rentestappen, hoge energieprijzen en misschien wel een nog verdere verslechtering van het sentiment. Daar staat tegenover dat al veel van dit slechte nieuws in aandelen- én obligatiekoersen is verwerkt. Hele regio’s en sectoren zijn momenteel lager gewaardeerd dan hun langjarig gemiddelde.

Winstverwachtingen zijn in het afgelopen kwartaal door beursgenoteerde bedrijven zelfs naar boven bijgesteld. “Wall Street is geen Main Street” is een bekende beurswijsheid. Een tegenvallende daling van de winst(verwachting) zou wat dat betreft tot een verdere daling van de koersen kunnen leiden. De vraag is dus of het nog erger kan dan de markt op dit moment verwacht. En dan komen we weer terug bij het klimaat. In het afgelopen kwartaal zijn de gasvoorraden tegen hoge prijzen aangevuld tot niveaus waarmee we een normale winter zouden moeten kunnen doorstaan. Laten we daarom hopen dat de winter in met name Europa normaal of minder streng zal zijn. Wie had ooit gedacht dat we naar het weer zouden kijken voor de korte termijn bewegingen op de financiële markten. Het is even zoals het is. Maar laten we vooral vasthouden aan de strategie en de lange termijn trends als verduurzaming, digitalisering en ontsparing in ons beleid meenemen. We passen de portefeuilles aan als dat opportuun is (rebalancen wordt onder de huidige omstandigheden makkelijker). Wij houden de vinger aan de pols. Daar mag u op vertrouwen.