08 okt Terugblik Q3 2021

China, historische patronen en het einde van tijdperken

“Sell in May and go away but remember to come back in September (or November).” De doorgaans lastige periode van mei tot september hebben we achter ons gelaten. Tijd om weer in de markten te stappen? We begeven ons tenslotte nog steeds in een periode van wereldwijde economische groei, al lijkt die wel wat af te vlakken. Om op basis van de tijd van het jaar, en het gegeven dat de economie groeit, te concluderen dat het interessant is om belegd te zijn, is echt te kort door de bocht. Vandaar dat we, onder andere, continue beoordelen in welke fase van de economische cyclus we ons begeven. Niet alle beleggingen zijn even interessant in een vergelijkbare fase. En iedere keer is er weer iets anders of nieuws (maar is de uitkomst vaak wel hetzelfde). Wel zijn er historische patronen waar te nemen waar we steun bij hopen te vinden. Hier gaat het vaak om gemiddelden. En patronen uit het verleden geven helaas geen garanties voor de toekomst. Aan het einde van deze terugblik geven we toch wat steun.

We schreven al dat de economische groei er wereldwijd nog steeds is. Dat is positief. De kanttekening hierbij is dat de economie niet hetzelfde is als de financiële markten. Beursgenoteerde bedrijven zijn vaak groter van omvang dan niet-beursgenoteerde bedrijven. En als we naar de samenstelling van de groep beursgenoteerde bedrijven kijken, kunnen we concluderen dat ze gemiddeld minder last van de coronapandemie hebben gehad. Relatief veel beursgenoteerde bedrijven hadden er zelfs uiteindelijk een voordeel van. En dan ging het niet alleen om de internet gerelateerde bedrijven. Het ging ook over bedrijven die hun afzetkanaal door de verandering van koopgedrag (online) efficiënter hebben zien worden. Als gevolg daarvan zijn voor de komende jaren de winstverwachtingen naar boven bijgesteld. Dat is dus nog positiever dan het gemiddelde van de economie.

Echter, in het afgelopen kwartaal waren er voor de korte termijn voldoende redenen om terughoudend te zijn. De laatste maanden werden we regelmatig geconfronteerd met een ingrijpende Chinese overheid. In eerste instantie werden technologiereuzen als Tencent en Alibaba de maat genomen. Deze bedrijven kregen volgens de overheid te veel macht en zorgden voor te grote verschillen in inkomen en vermogen in China. Daarna werd ingegrepen bij commerciële onderwijsorganisaties. Onderwijs is er voor iedereen en niet alleen voor de Chinezen die het kunnen betalen.

En tenslotte werden vrij recent de kredietlijnen naar vastgoedontwikkelaars steeds verder beperkt. Dit leidde tot grote financiële problemen bij Evergrande, de op één na grootste projectontwikkelaar van China. Die had op dat moment voor meer dan EUR 300 miljard aan leningen uitstaan. Deze acties van de Chinese overheid waren een soort van verkrapping van de economie. En er is een besmettingsgevaar voor de gehele binnenlandse, maar ook globale, economie. Analisten zijn het erover eens dat Evergrande geen tweede Lehman is. Maar de Chinese economie, in omvang de tweede economie van de wereld, wordt wel voor 15 tot 25% bepaald door de interne vastgoedmarkt. Wellicht krijgt dit verhaal nog een staartje. Overigens heeft de Chinese overheid geen baat bij het laten instorten van de eigen economie.

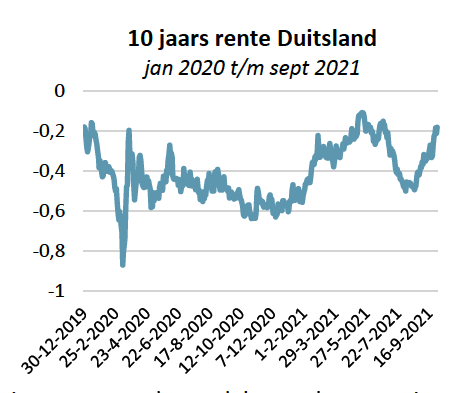

Een andere zorg was er ten aanzien van de steeds maar oplopende inflatie. Nu is inflatie een erg breed begrip en altijd voer voor discussie. Deze begint al met hoe we inflatie moeten meten. De discussie over het afgelopen kwartaal zat hem vaak in de duur van de inflatie. De breder gemeten inflatie was eind september relatief hoog over de gehele wereld. Hier en daar werden historische records over de afgelopen 15 tot 30 jaar gemeten. En ook zonder de cyclische componenten als voeding en energie kwam de inflatie hoger uit dan in de afgelopen kwartalen én zagen we een stijgende trend. De grote vraag bij met name centrale bankiers was of dit een tijdelijk of blijvend fenomeen was. Oplopende inflatie leidde in het verleden tot oplopende rentes. En oplopende rentes kunnen de economie stagneren. In de afgelopen maanden zijn centrale bankiers bijna 180 graden gedraaid en lijkt het een kwestie van tijd voordat de rente voor het eerst wordt verhoogd. Uit de uitspraken van centrale bankiers in de V.S. konden we opmaken dat in 2022 de rentes verhoogd gaan worden. Voor die tijd gaan ze in ieder geval starten met het terugdraaien van de stimuleringsprogramma’s. Dat zou het einde van het tijdperk van significante economische stimulering door centrale banken betekenen.

En dan hadden we eind september nog de zorg over het schuldenplafond in de V.S. De uitgaven van de overheid werden bijna bevroren totdat politici overeenstemming bereikten om het probleem tot 3 december van dit jaar voor zich uit te schuiven. Dit schuldenplafond is overigens een, sinds 1917 periodiek, terugkomend probleem (patroon). Toen hebben politici deze, voor de economie vrij nutteloze, afspraak over het schuldenplafond en begroting gemaakt. In al die jaren heeft deze afspraak al meer dan 10 keer een tijdelijke sluiting van de overheidsinstanties tot gevolg gehad.

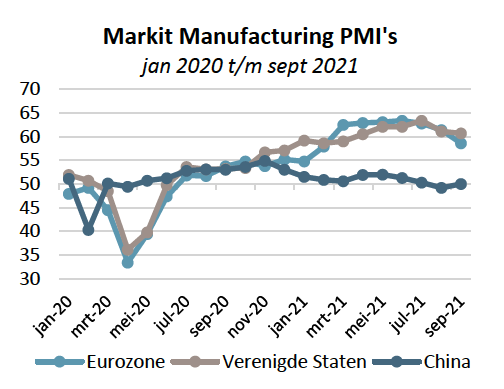

Zoals altijd hebben we in deze terugblik ook de aandacht voor de inkoopmanagers indices van de industrie. Deze waren in het derde kwartaal nog steeds overwegend positief. Uit de gepresenteerde cijfers bleek dat de inkoopmanagers voor de komende periode positief gestemd bleven. In zowel de V.S. als in Europa waren de inkoopmanagers aan het eind iets minder positief dan in het begin van het kwartaal. In China waren de inkoopmanagers aan het eind van het kwartaal neutraal gestemd voor de toekomst. En dat ondanks alle beperkingen die de overheid in de afgelopen maanden heeft opgelegd.

Aandelen

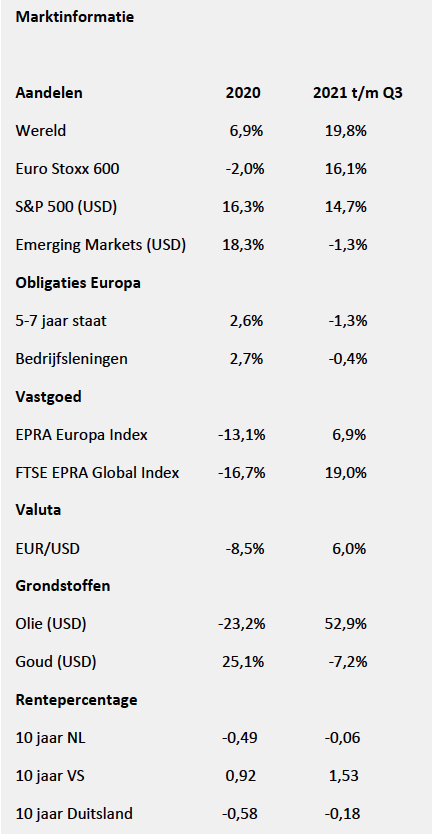

Per saldo hebben de aandelenkoersen in het derde kwartaal een zijwaartse beweging laten zien. De zeer goed gespreide wereldindex heeft er, in Euro gemeten, ca. 3% bijgekregen. Dit wil niet zeggen dat het een rustige periode was. Zeker aan het einde van het kwartaal zijn de aandelenkoersen van bedrijven uit een aantal regio’s en sectoren duidelijk onderuit gegaan. Dit was vooral het geval bij de opkomende markten en dan met name de Chinese aandelen. Analisten werden, ondanks de relatief lage waardering ten opzichte van de ontwikkelde markten, steeds negatiever over de opkomende markten. Zonder de weging van de Chinese aandelen viel het overigens reuze mee met de daling van de opkomende markten index. Ook binnen de diverse sectoren waren grote verschillen te constateren. De aanvankelijke winnaars hebben een deel van de winst van het jaar aan het einde van het derde kwartaal ingeleverd. Bij veel beursgenoteerde bedrijven waren de winsten trouwens harder opgelopen dan de aandelenkoersen. Dit had tot gevolg dat de gemiddelde waarderingen van beursgenoteerde bedrijven in het afgelopen kwartaal zelfs wat gedaald waren.

Obligaties

Voor beleggers in obligaties was er in het afgelopen kwartaal erg weinig te beleven. De grootste kopers in de markt gaven aan zich geleidelijk terug te gaan trekken. De rentes bleven dicht bij huis. Alleen in de V.S. was er sprake van een tijdelijke lichte stijging. Deze stijging volgde op berichtgeving dat er steeds meer centrale bankiers van mening waren dat er in de komende 2 jaar een aantal renteverhogingen zullen komen. Jerome Powell, de voorzitter van de commissie van centrale bankiers kon met zijn toelichting niet voorkomen dat markten daar, weliswaar met enige vertraging, op reageerden. De reacties waren op de aandelenmarkten overigens groter dan op de obligatiemarkten. Aandelen worden bij stijgende rentes in principe minder aantrekkelijk.

Valuta

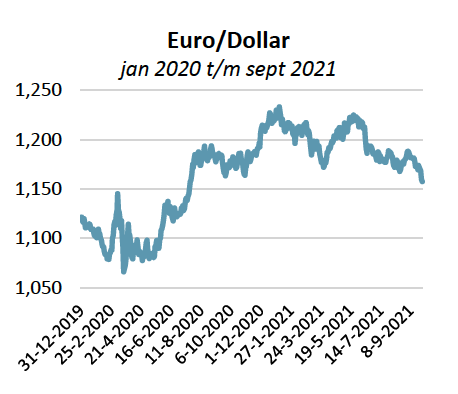

In het afgelopen kwartaal is de Euro verzwakt ten opzichte van de meeste andere valuta. De waardedaling van de Euro ten opzichte van de US Dollar was redelijk goed te verklaren. Daar waar men in de V.S. ervan uitging dat we al het volgende jaar de eerste renteverhogingen krijgen, was de ECB daar minder duidelijk in. Het verschil tussen het rendement op een Amerikaanse en een Duitse staatslening is in de afgelopen periode toegenomen. Het werd voor beleggers dus aantrekkelijker om in de Amerikaanse lening te beleggen. Daarnaast wordt de US Dollar nog steeds gezien als een veilige haven in onzekere tijden. Zeker in de maand september heeft de US Dollar hiervan geprofiteerd. De appreciatie van de US Dollar was overigens voor een Europese belegger met beleggingen die zijn gedenomineerd in US Dollar geen verkeerde ontwikkeling.

Vastgoed

Voor de ontwikkelingen in het vastgoed keken we in het derde kwartaal met name naar de Chinese vastgoedmarkt. In september kwam steeds meer tot uitdrukking wat de, door de Chinese overheid opgelegde, beperkingen van de leningsfaciliteiten voor consequenties had. Het eerste grote slachtoffer was de zwaar overgefinancierde vastgoedontwikkelaar Evergrande. De totale omvang van uitstaande leningen van deze op één na grootste Chinese ontwikkelaar was slechts ca. 0,3% van het totaal leningenboek van Chinese banken. Maar de economische groei in China was (en is) er uiteraard voor de korte termijn niet bij gebaat.

Grondstoffen

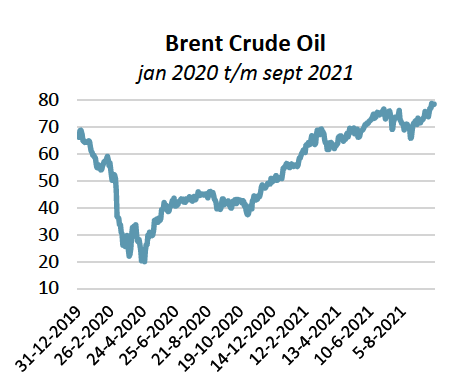

Zelden stonden grondstoffen zo in de belangstelling als in het afgelopen kwartaal. Prijzen schoten omhoog of stortten in. De prijzen van ijzererts en hout zijn sinds de top in dit jaar gehalveerd. Daar stonden de prijsstijgingen van onder andere steenkool (all-time high), aluminium (hoogste niveau in 13 jaar) en aardgas en olie tegenover. Samen met de prijzen van vervoer, de beschikbaarheid van opgeleide werknemers en de-globalisering waren dit aanjagers van inflatieverwachtingen. Zoals al eerder beschreven was de eventuele tijdelijkheid van deze ontwikkelingen het onderwerp van gesprek in het derde kwartaal.

Strategie

In het afgelopen kwartaal is er een aantal aanpassingen gedaan in onze vermogensbeheerportefeuilles. We hebben in diverse profielen obligaties in opkomende markten afgebouwd. De extra vergoeding op obligaties in opkomende markten ten opzichte van obligaties in ontwikkelde markten is verminderd en dus zijn de eerste obligaties relatief minder aantrekkelijk geworden. Obligaties met een inflatiecomponent hebben we verder opgebouwd in de portefeuilles. De risico’s van een eventuele verdere stijging van rente en met name inflatie hebben we hiermee verkleind. De nog in de portefeuilles aanwezig obligaties in opkomende markten, zijn gescreend op ESG factoren. Daarnaast hebben we in de duurzamere portefeuilles in het obligatiegedeelte een duurzamer alternatief voor het high-yield segment in de portefeuilles opgenomen. Hiermee spelen we in op een verduurzaming van de portefeuilles binnen Alpha Capital.

Uiteraard hebben we ook vastgehouden aan onze strategie van “rebalancing”. Afgelopen kwartaal hebben we in voorkomende situaties beleggingen die harder zijn opgelopen geruild naar achtergebleven beleggingen. Een concreet voorbeeld hiervan is de afbouw van aandelen in de V.S. ten gunste van aandelen in China. Deze aanpassing hebben we met name gedaan in de hogere profielen.

Na een stormachtige septembermaand ziet het historische patroon voor het lopende kwartaal er alweer beter uit voor risicodragende beleggingen. Volgens data, die zijn samengesteld door Bloomberg, stegen over de afgelopen 10 jaar in het laatste kwartaal zowel de gemiddelde aandelenkoersen uit opkomende als ontwikkelde markten. Ook de US Dollar werd gemiddeld sterker in het laatste kwartaal van het jaar. Daarnaast is de risicopremie die een belegger ontvangt door extra risico te accepteren nog steeds aantrekkelijk. Dit is een geruststellende gedachte als men wordt geconfronteerd met afnemende economische groei, het aanstaande einde van de stimulering door centrale banken en een eventuele oplopende inflatie en afnemende koopkracht. Wij houden vast aan onze strategie van spreiding en “rebalancing”. We laten ons niet afleiden door de waan van de dag. We beleggen voor de langere termijn en spelen in op lange termijn trends.